「税理士懲戒処分」になり得る注意すべき違反行為

2015/09/15

元税理士専門官が「税理士生命の守り方」を解説

11月に発売されたDVD教材『税理士懲戒処分 考え方と事例及び対策』が、大きな反響を呼んでいる。年々増加傾向にある税理士懲戒処分。ときには過失によって義務違反行為を指摘されるケースもあります。今や、どんな税理士でも懲戒処分のリスクが突然降り掛かってくる時代に差し掛かっています。

今回は同DVD教材講師を務める元税理士専門官・国税査察官の喜屋武博一税理士が「税理士懲戒処分になり得る注意すべき違反行為」等について、事例を交えて解説します。

なぜ、税理士懲戒処分件数が増えているのか?

まず、一口に「懲戒処分」といっても、懲戒処分の種類は、税理士法第四十四条[懲戒の種類]に規程されており、表のようになっています。

いずれの処分も官報に公告されるため、「戒告」は業務継続に影響はなくても、税理士としての信用を損なうことにつながります。

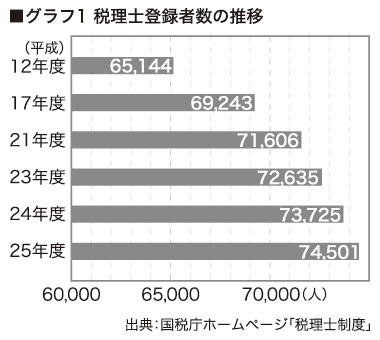

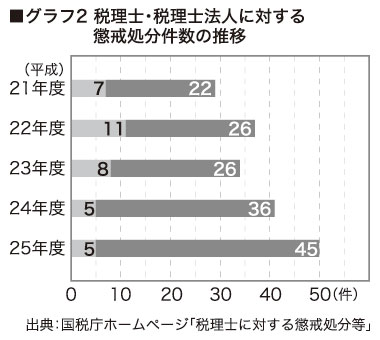

税理士懲戒処分の現状について解説します。グラフ1にあるように、平成21年度から25年度までの間の税理士登録者数は4%の微増となっております。にもかかわらずグラフ2にあるように、懲戒処分の件数は72%の増加を示しています。

一見これらの結果を見ると、「税理士法違反行為が増加した」と考えられがちですが、実はそうではありません。

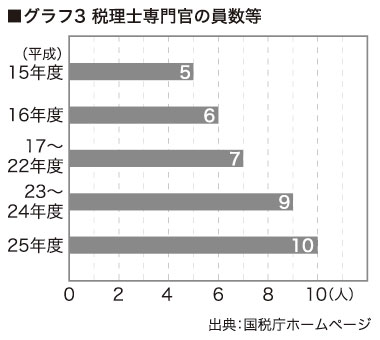

グラフ3にあるように、税理士専門官の人数増加や配置変更により、監督体制が強化されたために、税理士の懲戒処分件数が増加したと評価すべきです。

税理士専門官の員数面において、平成25年度時点で平成15年度から倍増、平成21年度からも43%増加しています。さらに税理士専門官の配置を税務署から国税局に変えています。

税理士業務の調査件数は増えることはあっても減ることはないと考えられます。すなわち懲戒処分件数は今後も増加することが予想されるでしょう。

リスクが大きい「過失による特定の義務違反行為」

懲戒処分の処分事由は、以下の3種類に分類されます。

1.故意による特定の義務違反行為

2.過失による特定の義務違反行為

3.その他の義務違反行為

「故意による特定の義務違反行為」とは、委嘱者から提示を受けた帳簿書類に対して、故意に不真正な事実に基づいて税務代理または税務書類の作成を行うことを言います。

「過失による特定の義務違反行為」とは、意識せず結果として、不真正な事実に基づいて税務代理又は税務書類を作成すること、脱税に関して指示等をすることを指します。

「その他の義務違反行為」とは、その他の義務違反行為に係る懲戒要件は税理士法第四十六条の「一般の懲戒」に規定されており、その対象は[信用失墜行為の禁止][非税理士に対する名義貸しの禁止][秘密を守る義務]など広範囲にわたります。

ここで気をつけなければいけないのは「過失による特定の義務違反行為」です。

「故意による特定の義務違反行為」にあたる税理士法第四十五条第一項(脱税相談等をした場合の懲戒)と、「過失による特定の義務違反行為」にあたる税理士法第四十五条第二項(脱税相談等をした場合の懲戒)とを比べると、当然処分としては税理士が自覚している分、第一項の方が重いのですが、自覚していなくても過失責任を問われる以上、第二項の方がリスクは大きいのです。

税理士法第四十五条第二項の違反事例を2つ挙げておきます。

税理士として本来払うべき注意を怠った結果、違反行為として罰則を科せられています。

■事例1

税理士が関与先法人の役員から口頭により仕入金額の提示を受けたが、その仕入に係る支払事実等を何ら確認することなく、提示を受けた根拠のない金額を仕入に計上するなど、関与税理士として相当の注意を怠った結果、所得金額を不正に圧縮した申告書を作成した。

■事例2

A及びB銀行に売上の入金口座として会社名義の口座を開設しており、顧客への請求書にも二つの銀行を併記しており、領収証もA銀行入金分とB銀行入金分を区分していなかったが、会社は決算申告に際しA銀行に振り込まれた売上を除外した。税理士は関与当初から原始記録を確認したことがなく、売上除外の事実を把握しておらず税務調査により売上除外の事実を把握された。税理士は、相当の注意を怠った結果、所得金額を不正に圧縮した申告書を作成し提出したとして懲戒処分を受けた。

「使用人等に対する監督義務」の規定は予期せぬ最大リスク

「過失による特定の義務違反行為」で、よくあるケースとしては【使用人等に対する監督義務】の規定です。顧問先の多い大規模な税理士事務所の所長税理士あるいは税理士法人にとって「予期せぬ懲戒処分」を受ける最大のリスクとなり得ます。

使用人等に対する監督義務の規定に関する事例を挙げておきます。

■事例3

使用人が担当先の代表者から強要されて架空経費の計上あるいは売上除外等の方法で所得金額を不正に圧縮した決算書を作成し、それに基づいて申告書を作成、提出した。

■事例4

使用人が担当先の代表者の求めに応じ、住民税の負担を免れるために給与支払報告書を改ざんして提出した。

■事例5

使用人が小遣い稼ぎのために親戚、友人、知人等の申告書を作成して報酬を得ていた。

また、使用人に対しても守秘義務が課せられています。些細なことでも守秘義務違反になり得るため、注意が必要です。

守秘義務違反となる事例を挙げておきます。

■事例6

書損した顧問先の名称が入った総勘定元帳や財務諸表の用紙の裏側を他の顧問先の申告書として使用したり所内のメモ用紙等で使用し、裁断することなく普通ゴミとして廃棄したこと等が守秘義務反に問われた。

使用人の違反行為への予防策として、次が挙げられます。

●常勤、非常勤にかかわらず守秘義務規定を盛り込んだ誓約書あるいは雇用契約書を交わす。

●最低でも年に1回は職員研修を実施して注意喚起をする。

●顧問先の担当を複数制にするなどチェック機能が働く仕組みをつくる。

●税理士自身が定期的に顧問先を訪問する。

どのような予防策を講じるかは事務所の規模や運営方法に合わせる必要があるので一概に決められませんが、個々の所長税理士の危機管理に対する認識、問題意識が重要となります。

違反行為に係る情報源として最も多いのは税務調査です。自己脱税や不真正税務書類の作成あるいは名義貸し、会則違反の非税理士との提携等の違反行為が判明して、情報連絡が来て、税務署の総務課に集約されます。

当然ながら、懲戒処分は業務禁止・停止となる重い処分であり、税理士生命に大きくかかわります。突然降り掛かるリスクに備え、対策を取ることをおすすめします。

喜屋武博一氏

喜屋武博一税理士事務所 所長 税理士元税理士専門官・国税査察官

1983年国税庁採用。個人事業主や高額所得者(富裕層)の税務調査に携わる(横浜南、保土ヶ谷、芝、平塚、日本橋の各税務署)。1996年東京国税局査察部で脱税の調査に携わる。2002年「税理士専門官」として税理士の調査、指導に携わる(横浜中、神田の各税務署)。2004年東京国税局査察部。2007年預金保険機構に出向。2009年川崎西税務署副署長。2010年小田原税務署副署長。2011年独立開業。